你的位置:真实炒股杠杆开户_股票10倍配资申请_股票配资平台咨询 > 股票10倍配资申请 > 上杠杆股票 华泰证券:制药行业的中国时刻

上杠杆股票 华泰证券:制药行业的中国时刻

发布日期:2025-03-03 01:24 点击次数:184

炒股就看金麒麟分析师研报上杠杆股票,权威,专业,及时,全面,助您挖掘潜力主题机会!

华泰睿思

中国创新药正在通过出海交易影响全球创新药市场。考虑到MNC仍有充足动机及实力来达成交易,且中国创新药研发具有持续的早期效率及成本优势,我们预计BD热潮将持续为中国创新药产业链贡献现金流,建议关注ADC、GLP-1及其他代谢、二代IO及TCE等领域中的FIC/BIC/研发进度排序靠前的优质资产。

核心观点

中国创新药资产持续输出

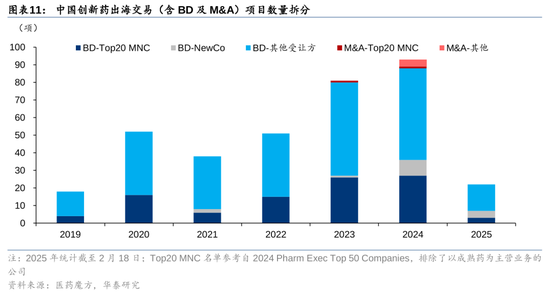

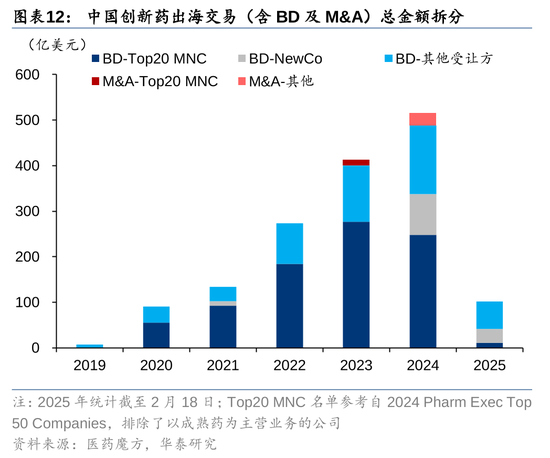

从2023年的厚积薄发,到2024年的再创新高,2025初我们看到了中国创新药资产在全球交易中持续保持上升的市场份额,2025年截止2月18日,国产创新药达成license out交易数量22项(同比+29%),披露总金额达101.83亿美元(同比基本持平);同期,全球共发生创新药交易110项(同比+3%);披露总金额199.73亿美元(同比-14%)。从交易的数量及金额占比来看,我们预计未来中国医药企业在全球份额的远期占比将有望达到15%甚至以上。自2024年,交易的形式愈发多样化,传统的Top 20 MNC-BD形式的数量占比降至30%以下,Top 20 MNC-M&A以及PE主导的NewCo形式活跃度提高。如考虑金额,Top 20 MNC仍是主要买家,占比约为50%。

全球创新药市场迎来中国时刻

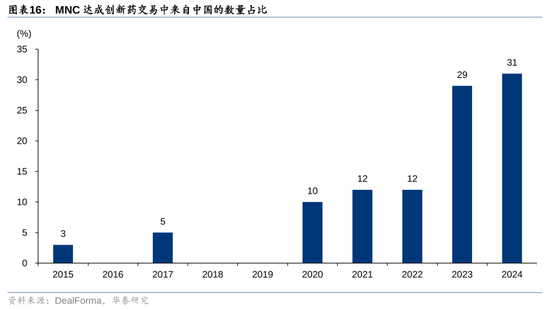

由于MNC的专利悬崖及特朗普上台后制药板块可能出现的政策不确定性,我们观察到MNC加速了购买资产,尤其是购买高性价比中国资产的步伐。我们统计了传统的14家全球大型药企,其中有13家已经购买了中国资产,5家在近期明确向投资人传达了继续战略性购买中国资产的意愿。根据DealForma的数据,2023/2024年MNC引进的创新药大约有29/31%来自中国(数量口径)。从市场表现来看,我们观察到的几个趋势:1)中国资产强势吸引美国资本市场关注度(Summit股价vs. XBI指数);2)中国资产的交易达成降低持有同类资产的美国biotech的并购溢价和市场价值(GLP-1交易连续4个季度压制美国GLP-1为主的biotech股价);3)越来越多的中国资产出现在MNC的核心管线中(默沙东与KL264)。

研发效率主导,早期资产优势显著

我们看好中国创新药将持续展现全球竞争力及吸引力,23/24年MNC与中国药企达成的早期交易占比由40%急速上升至70%(数量口径),早期项目显著受青睐。这一结果主因:1)中国创新药在研发早期推进速度更快,从靶点确认至临床前候选药物所需时间仅为全球行业平均的1/2(2023年数据),近5年从I期临床至注册临床也较海外药企缩短25-55%;2)17-23年中国创新药人均临床研究成本仅为MNC的30-50%,因此中国创新药受益于BD现金流与其估值洼地的特质有望持续共存;3)资产进入到全球III期后,由于中国公司的临床经验不足以及资金缺乏,进度显著慢于MNC。

全球研发进度排序靠前的中国创新药资产有望受益

考虑到MNC与全球大型PE还会持续系统性地梳理和购买中国创新药资产,我们认为FIC、BIC以及全球研发进度排序前三的创新药资产依然是买家的主要目标。产业链内相关公司包括:1)ADC相关公司;2)GLP-1及其他代谢相关公司;3)二代IO及TCE相关公司;4)其他相关公司。具体公司名单,请见研报原文。

风险提示:地缘政治风险、创新药研发失败风险、美国市场药品政策风险。

正文

核心观点

在上一篇国产创新药BD报告《创新药出海:趋势已成,催化将至》(2024年11月)的基础上,我们以此篇系列报告做更新和延伸,有如下新结论:

1) 中国创新药BD出海在历经2023-2024年两年热潮后,2025年开年势头仍然延续。

2) 当下MNC仍有充足动机(应对专利悬崖、IRA法案等)和实力(现金储备)来达成更多BD/M&A,且已有多家MNC在近期业绩会或学术会议上表达了对中国资产的关注。

3) M&A、NewCo等形式兴起,2024年以来其在中国创新药出海交易中的项目数量及金额占比均有明显提升,为交易的达成提供多样化选择。

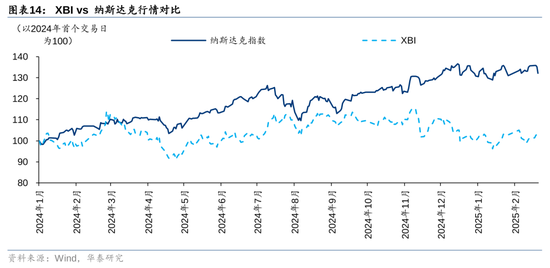

4) 2024年Q4以来美股医药企业行情表现不佳,或反映市场对政策不确定性、来自中国创新药的竞争以及专利悬崖的担忧。从个股表现来看,中国创新药或正在成为美股医药企业业绩和股价表现的变量之一,引入优质中国资产的美股药企有望相较XBI享有超额收益,而持有优质中国资产竞品的美股药企股价则相对承压,同时越来越多优质中国资产有望成为美股药企未来的核心资产。

5) 考虑到更高的早期研发效率以及更低的临床研究成本,中国创新药有望持续孕育出在全球研发进度顺位靠前且具备性价比的交易标的,延续BD/M&A热潮。

在方向选择上,我们认为在“集中式BD”的趋势下,BD的热点赛道较为清晰:建议关注ADC、GLP-1、TCE、二代IO等领域的FIC/BIC,以及有望受益于这些品种的公司。

与市场不同的是,我们复盘了美股医药行业及相关个股的行情表现,发现中国优质资产已成为能够影响美股医药企业业绩预期及股价表现的因素之一。此外,我们重新梳理了中国创新药研发在效率及成本上的优势,以此分析BD热潮的可持续性。

国产创新药出海交易更新:热潮延续,大有可为

在我们上一篇国产创新药BD报告《创新药出海:趋势已成,催化将至》的基础上,我们对国产创新药出海交易的情况进行更新,有以下结论:

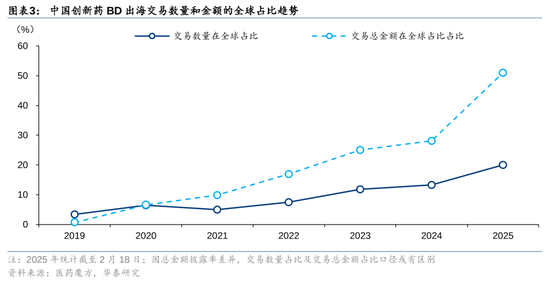

1) 2024年国产创新药BD出海逆势增长,交易数量/披露总金额同比分别+10/22%,在全球创新药BD中占比已提升至13/28%。2025年亦是开门红。

2) 2024年以来,M&A、NewCo等新兴交易形式为国产创新药提供了更多出海选择。

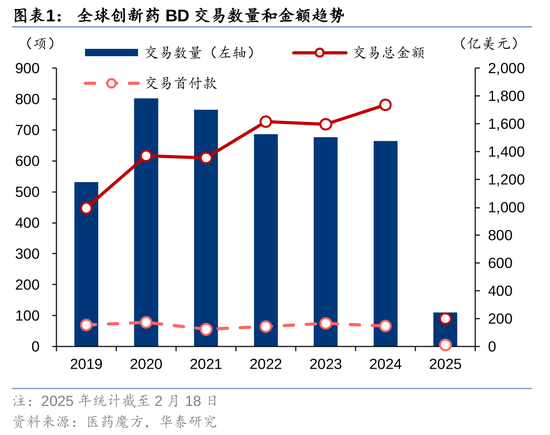

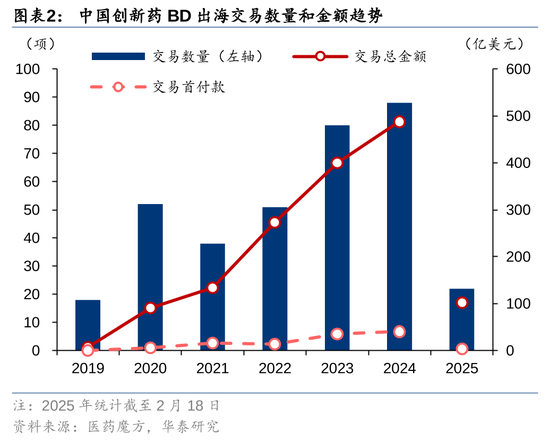

国产创新药BD趋势:逆势增长,重磅频出,在全球占比持续提升

全球创新药BD承压,但国产创新药BD出海数量及金额双双增长。2024年,国产创新药达成license out交易数量88项(2023年80项),同比+10%;披露总金额达488.13亿美元(2023年400.11亿美元),同比+22%。同年,全球共发生创新药交易665项(2023年677项),同比-2%;披露总金额1737.63亿美元(2023年同期1596.49亿美元),同比+9%。

2025年国产创新药BD出海热潮延续。尽管2025年刚开年,国产创新药已然展现出对海外买家的持续吸引力:截至2月18日,国产创新药达成license out交易数量22项(同比+29%),披露总金额达101.83亿美元(同比基本持平);同期,全球共发生创新药交易110项(同比+3%);披露总金额199.73亿美元(同比-14%)。

国产创新药在全球BD中占比提升,有望成为MNC研发管线的重要组成。2024年,国产创新药BD出海在全球创新药BD中的项目数占比已达13%(2019/2023年3/12%),披露总金额占比显著提升至28%(2019/2023年1/25%),且各占比在2025年(截至2月18日)仍有进一步爬升趋势,表明中国市场作为创新药研发的新锐力量逐渐得到认可。随着研发推进,达成对外授权的国产创新药有望陆续登上商业化舞台、分享海外市场收益。

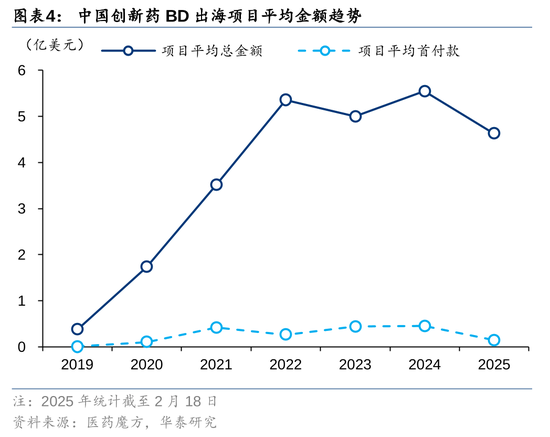

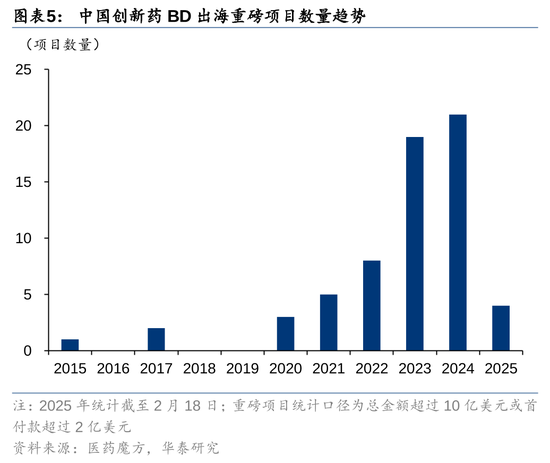

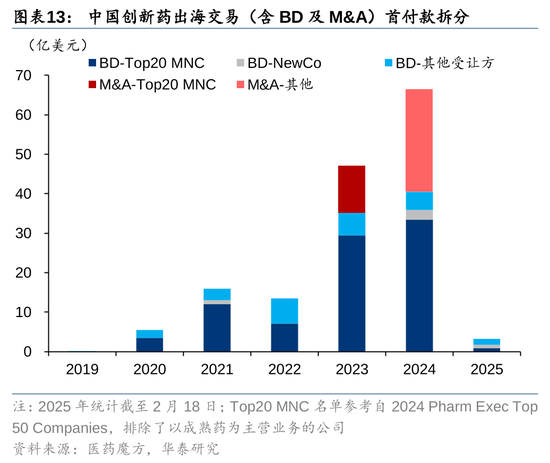

金额提升、重磅频出已成国产创新药BD出海趋势。近年来国产创新药BD出海平均交易体量呈明显提升趋势:2024年,国产创新药BD出海项目平均总金额达5.55亿美元(2019/2023年0.38/5.00亿美元),项目平均首付款为0.46亿美元(2019/2023年0.01/0.44亿美元)。其中,重磅项目频现,2024年总金额在10亿美元以上或首付款在2亿美元以上的国产创新药BD出海交易达21笔(2019/2023年全年0/19笔),较2023年同期增加2笔。

新模式带来新机遇,M&A和NewCo兴起促进更多出海达成

伴随国产创新药创新能力提升、话语权增强,国产创新药企业BD出海模式趋于多样化。相比对外授权,及在此基础上调整双方权责形成的合作开发,M&A及NewCo的兴起为国产创新药交易出海提供了更多选择,或促成更多交易的最终达成,国产创新药出海有望加速:

1) M&A:对外授权一般仅包含部分产品及平台的权益买断。而在M&A中,对于MNC而言,在产品管线以外,还可以获取可持续的能力补充,且中国作为创新药估值洼地,资产性价比具有全球吸引力;对于国产创新药企业而言,在投融资寒冬背景下,保障公司资金来源,满足早期投资者退出需求。

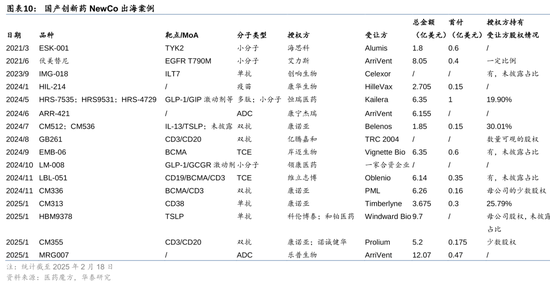

2) NewCo:对外授权对于创新药企业而言往往意味着高对价和尽早达成协议的二选一。而在NewCo模式中,创新药企业可以在尽早启动共同开发、分散风险的基础上,最大化交易的价值。

国产创新药出海交易趋势:MNC扮演主导,与此同时形式更为多样。梳理交易形式及受让方类型,我们发现:

1) MNC仍为中国创新药资产的主力买方,2024年与Top 20 MNC达成的BD/M&A在国产创新药出海交易的项目数量/总金额/首付款中占比分别为30/48/50%。

2) 近两年来兴起的NewCo和M&A为国产创新药出海提供了更多模式选择,2024年NewCo的项目数量/总金额/首付款占比分别达10/17/4%,M&A更是因其高首付款的特性,以5%的项目数量占比贡献了39%的首付款。

美股医药企业行情复盘:Pharma/Biotech市值均承压

XBI自4Q24以来持续跑输纳斯达克指数,我们认为反映了市场对美股医药企业经营压力的担忧,主要来自于:1)美国医药行业整体面临特朗普新任期下医药体系的政策不确定性;2)美股Biotech面临来自优质中国资产的竞争压力;3)美股Pharma普遍面临专利悬崖和产品需求变化带来的增长乏力。

美股Biotech来自优质中国资产的竞争压力。中国创新药交易出海频掀热潮,而这也意味着同类产品的潜在买家减少,持有同类产品的美国Biotech达成对外授权的可能性降低、股价承受压力。例如,12M24默沙东自翰森引入后者的小分子GLP-1,美股同类产品潜在授权方Viking、硕迪生物股价应声大跌,当日分别收跌18%、11%。

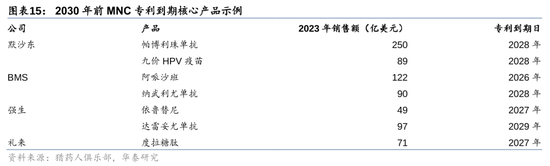

美股Pharma专利悬崖和产品需求变化带来的增长乏力。默沙东、强生等MNC在未来几年普遍面临专利悬崖,单公司收入下滑压力或可高达数百亿美元;辉瑞新冠药物Paxlovid销售额由2022年的189亿美元下滑至2024年的57亿美元;艾伯维Humira在美市占率在专利到期后曾长期维持高位,但在IRA法案影响下已从7M23的近100%下滑至8M24的78%。

专利悬崖风险下,MNC加速“扫货”中国创新药

专利悬崖风险、IRA法案等诸多因素影响下,MNC正在加速对外合作以扩充其产品管线。中国创新药企业的创新研发能力不断取得进步,全球竞争力和认可度日益增强,凭借其高性价比优势,成为MNC重点布局对象。根据DealForma的数据,2023/2024年MNC引进的创新药大约有29/31%来自中国(数量口径)。在近期的业绩会以及学术会议上,多家MNC均表示会持续关注中国创新药资产,我们预计2025年或将延续BD盛况。

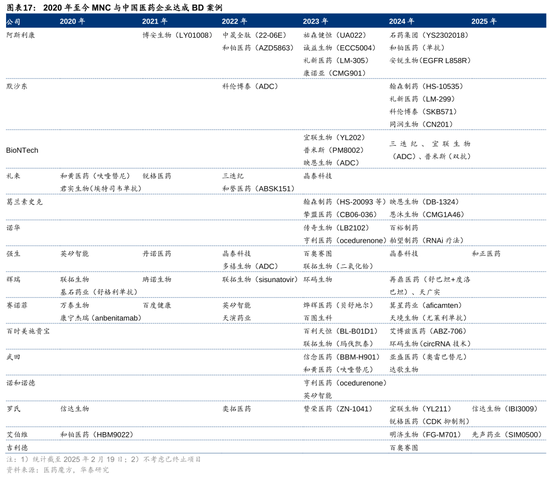

购买中国资产成为潮流,MNC加速布局中国创新药

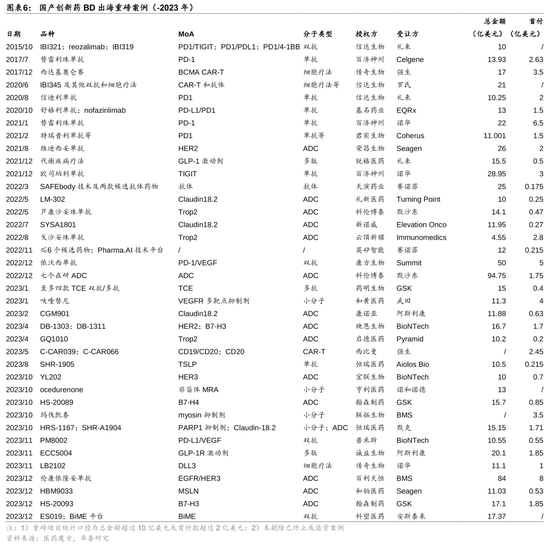

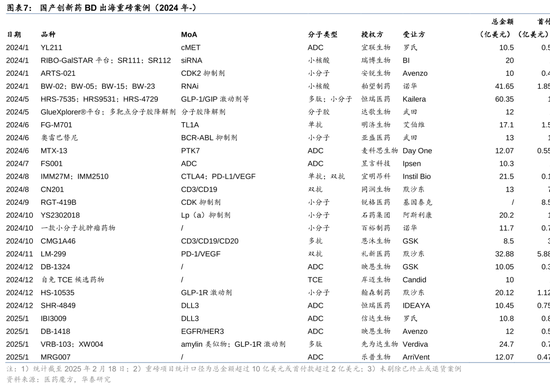

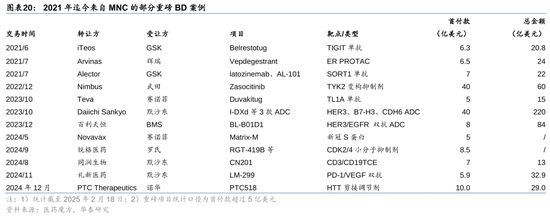

2020年至今,MNC与中国创新药企的BD交易事件近120起,并于2023年起更为活跃。当前MNC布局中国创新药的特点主要有:1)早期临床资产占比显著提升:23/24年MNC与中国创新药企达成的BD交易中I期临床及临床前阶段产品占比约为40/70%(数量口径)。以礼新医药处于I期临床的PD-1/VEGF双抗LM-299为例,11M24默沙东以5.88/32.88亿美元首付款/总金额获得其全球权益。2)聚焦重点领域:MNC通过BD不断强化自身管线,并在ADC/双抗/GLP-1等热门赛道重点聚焦。12M24至今,MNC已针对IBI3009/SIM0500/HS-10535等多款ADC/多抗/GLP-1达成重磅交易。3)深度合作:除大量BD交易外,12M23起,MNC陆续完成对亘喜生物、信瑞诺医药、普米斯生物等多家中国创新药企的收购。通过不断创新合作模式,与中国药企共同研发等方式,MNC正在深耕中国市场。

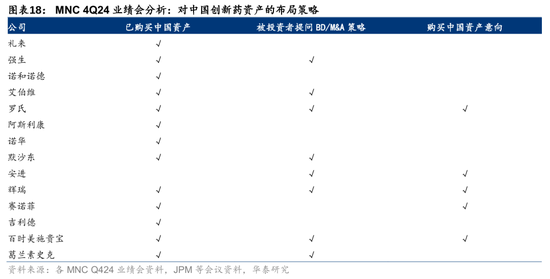

投资者关注度提升,有望推动MNC加码中国创新药

在辉瑞、安进等MNC的4Q24业绩会上,投资者频繁问及对中国创新药的布局策略,凸显对MNC应对专利悬崖及管线补充能力的关注。辉瑞首席科学官Chris Boshoff表示“中国创新药研发进展迅速,是未来BD的重要来源”。罗氏制药部门CEO Teresa Graham在2025 JPM大会上直言“手握充足现金,将持续寻找优质中国资产”。赛诺菲、百时美施贵宝等企业相关负责人亦在近期表达了寻找中国资产的意愿。在投资者压力与专利悬崖的双重驱动下,有望推动MNC 2025年加速布局中国创新药资产。

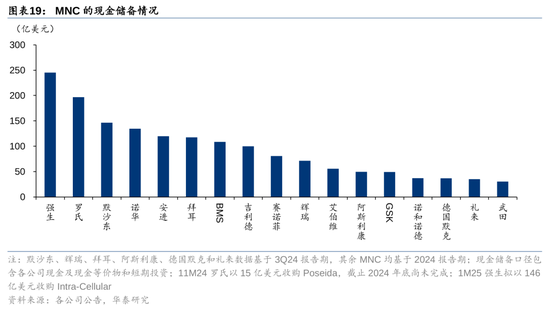

部分MNC仍有丰富现金储备,BD和M&A有望持续推进

MNC仍有充足的BD和M&A潜力。截至2024年底(部分尚未披露年报企业截至3Q24),尚有11家MNC的现金储备超50亿美元,其中强生(收购Intra-Cellular尚未完成)、罗氏、默沙东、诺华、安进、拜耳、BMS的现金储备均超100亿美元。从近5年MNC的BD并购节奏来看,仅辉瑞、艾伯维、默沙东、BMS等MNC完成过大金额BD(超过20亿美元首付款)或并购(超过100亿美元)。

崛起中的中国资产或为海外药企竞逐的新增长支点

优质中国资产正在成为海外药企业绩及股价的关键变量:1)趋势来看,BD引入优质中国资产的海外药企股价相较XBI走出超额收益(如Summit),同时持有与优质中国资产同类竞品的海外药企股价受到压制(如美股GLP-1公司);2)优质中国资产有望成为海外药企的下一代核心产品,或被视为跨过专利悬崖的有效路径(如默沙东引入芦康沙妥珠单抗)。

案例1:受益于依沃西单抗,Summit行情显著跑赢XBI

2022年12月,Summit从康方生物以首付款5亿美元、总金额50亿美元引入依沃西单抗的海外权益,此后依沃西单抗成为其核心管线。

随依沃西单抗国内临床持续取得里程碑,Summit市值水涨船高(2024年全年涨幅575.8%),走势较XBI指数显著分化(2024年全年回调0.2%):1)2024年5月,康方生物在ASCO上披露了HARMONi-A研究数据,在EGFR TKI耐药NSCLC患者中取得7.1月PFS,受此里程碑影响,5月30日Summit股价单日涨幅272.7%;2)2024年9月,康方生物在WCLC上披露了HARMONi-2研究数据,一线治疗PD-L1+ NSCLC的PFS达11.14月,显著优于帕博利珠单抗,该产品成为首款在肺癌III期临床中,以头对头方式击败帕博利珠单抗的生物制剂,受此催化,在9月9日开始的5个交易日内,Summit股价再次上涨160.2%。

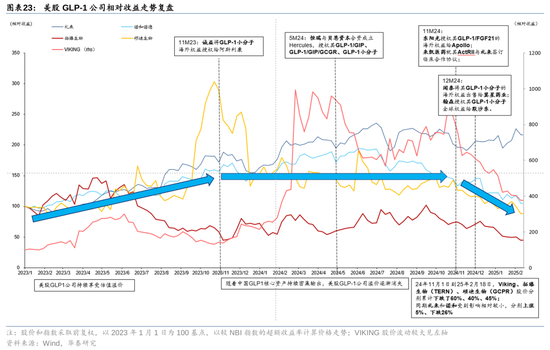

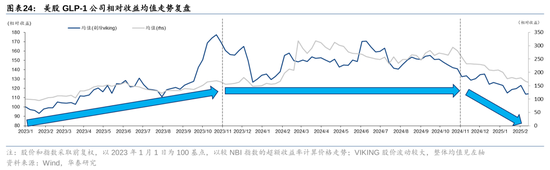

案例2:国产GLP-1强势出海,美股相关公司超额收益消失

11M23以来国产GLP-1强势出海。23年以来国产GLP-1出海重磅BD交易频现,根据各公司公告,11M23诚益将GLP-1小分子海外权益以1.85亿美金首付款+18.25亿美金里程碑+分成授权给阿斯利康;5M24恒瑞将 GLP-1/GIP+GLP-1小分子+GLP-1/GIP/GCGR的海外权益以1亿美金首付款+1000万美金近期里程碑+不超过59.25亿美金里程碑+销售分成+19.9%股权授权给与贝恩资本合资成立的Hercules;12M24翰森将GLP-1小分子全球权益以1.12亿美金首付+19亿美金里程碑+分成授权给默沙东。

美股GLP-1公司超额收益逐渐消失。礼来、诺和诺德等GLP-1公司较NBI指数超额收益在进入24年停止了上涨趋势,1-3Q24处于平台震荡状态,4Q24超额收益消失趋势加强。11M24-2M25中旬,口服小分子为核心管线的的Viking、拓臻生物(TERN)和硕迪生物(GCPR)股价受到影响更为显著,分别累计下跌了60%、40%、45%;同期礼来和诺和受到影响相对较小,分别上涨5%、下跌26%。这两个转折点分别对应了国产GLP-1重磅BD的时间节点。我们认为国产GLP-1临床数据优异、展现出了强大的竞争力,随着国产GLP-1核心资产重磅出海,彻底改变了未来市场格局推演,是导致美股GLP-1公司价值重估的核心原因,也侧面印证了中国资产的竞争力在全球范围内得到高度认可。

案例3:芦康沙妥珠单抗有望成为默沙东未来的核心资产

2022年5月,默沙东以1.75亿美元首付款、总金额13.63亿美元从科伦博泰引进芦康沙妥珠单抗。此后,默沙东就该药迅速启动多项III期试验,截至2025年2月其全球III期临床已达11项,适应症涵盖NSCLC、BC等大瘤种的一线、围手术期治疗。

回顾2024年,默沙东旗下仅帕博利珠单抗及Gardasil 9的全球销售额超过60亿美元。考虑帕博利珠单抗的核心专利将于2028年到期,届时其市场竞争力或受影响,而芦康沙妥珠单抗凭借其在多个重要瘤种上的布局以及潜在的销售峰值,我们认为其有望成为默沙东未来的支柱产品之一。

研发效率及成本优势有望助力中国创新药持续攀登

我们看好中国创新药将持续展现全球竞争力及吸引力,基于其领先的研发效率和成本优势:1)中国创新药在研发早期推进速度更快,从靶点确认至临床前候选药物所需时间仅为行业平均的1/2(2023年数据);近5年从I期临床至注册临床也较海外药企缩短25-55%,可以为全球持续供应研发顺位靠前的BD标的;2)2017-2023年中国创新药人均临床成本仅为MNC的30-50%,因此中国创新药受益于BD现金流与其估值洼地的特质有望持续共存。

优势1:中国创新药企早期研发速度快,领先行业平均水平

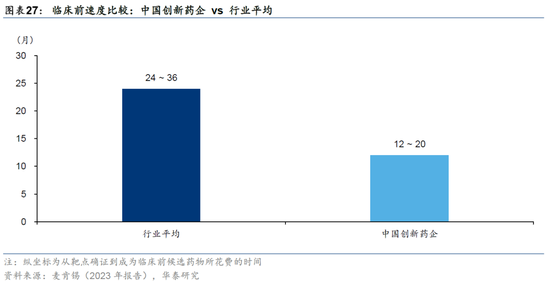

国产早期管线所蕴含的全球竞争力显得更为强劲。在临床前阶段中,国内药企能够以更短的时间完成关键的前期探索工作,根据麦肯锡数据(2023年),中国创新药企从靶点确证到成为临床前候选药物所花费的时间约为行业平均的1/2。

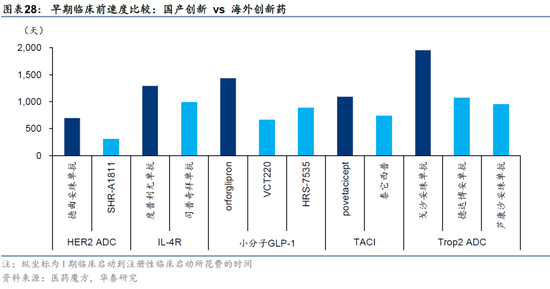

早期临床阶段,国内药企亦具备显著效率优势,进一步强化了国内药企的全球竞争力。通过比较近5年HER2 ADC、IL-4R单抗、小分子GLP-1、Trop2 ADC等领域药物的研发时间轴,我们发现国内药企将候选分子从I期临床推进注册临床所耗费的时间,比海外药企缩短约25%-55%。

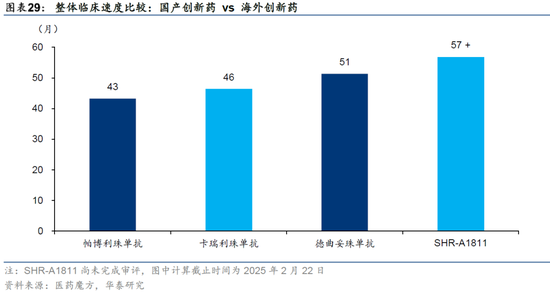

但从IND后的开发全流程上看,国内创新药企的开发效率优势并不总是领先海外药企。例如在从I期临床到获批的时间间隔上,SHR-A1811、卡瑞利珠单抗分别较德曲妥珠单抗和帕博利珠单抗并无显著优势。

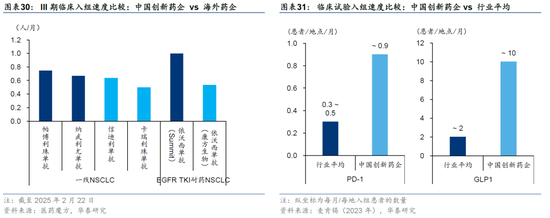

国内药企III期临床整体入组速度优势不明显,但单中心效率优势显著。比较肺癌III期临床入组速度,我们发现国内药企的招募速度存在一定劣势。但若以单临床中心的入组速度看,国内药企的临床招募速度较海外有显著优势,根据麦肯锡数据(2023年),以PD-1用于治疗一线NSCLC中的临床试验为例,中国创新药企的临床试验速度约为行业平均的3倍;以GLP-1的临床试验为例,中国创新药企的临床试验速度最高能达到行业平均的5倍。但或许受制于临床更为有限的开发资金等因素,国内药企难以如海外创新药企一般同时启动大量临床中心入组患者。

从开发效率角度分析,国产创新药在早期临床阶段具备更为强劲的全球竞争力。主因在临床前及早期临床阶段,国内药企的研发效率明显高于海外。进入注册临床后,虽国内单中心效率仍显著高于海外,但受制于研发投入等因素,国内创新药企的效率优势略有削弱。

优势2:国内药企研发人均成本低,资金使用效率更高

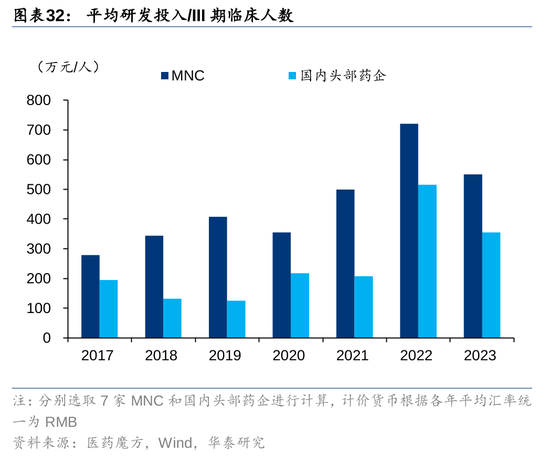

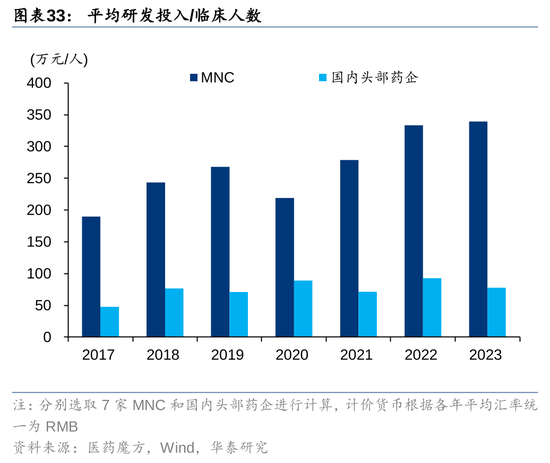

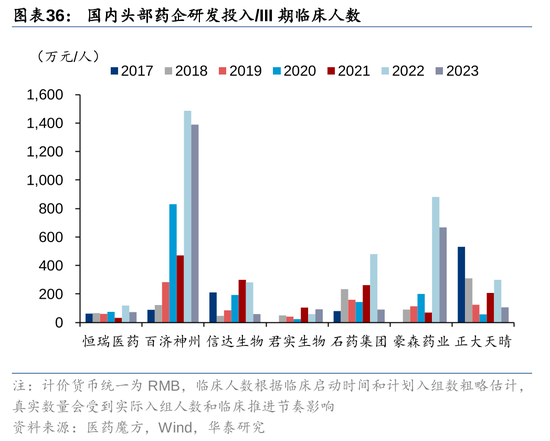

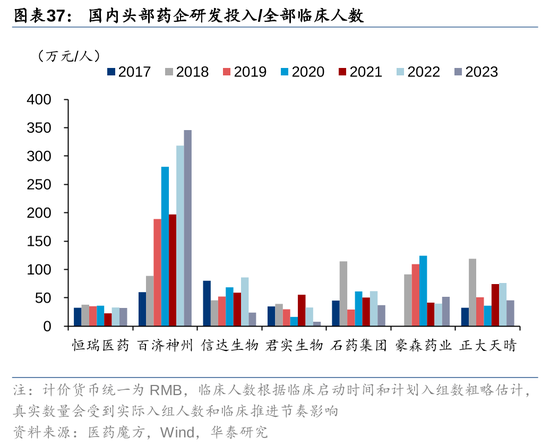

国内药企人均临床研究成本只有MNC的约30~50%。我们认为得益于更为低廉的人力成本、工程师红利、庞大的患者群体更容易入组等因素,国内药企临床研究的人均成本更低,资金使用效率优秀。2017-2023年国内药企研发投入/临床入组人数平均只有MNC的29%,国内药企研发投入/三期临床入组人数只有MNC的54%。

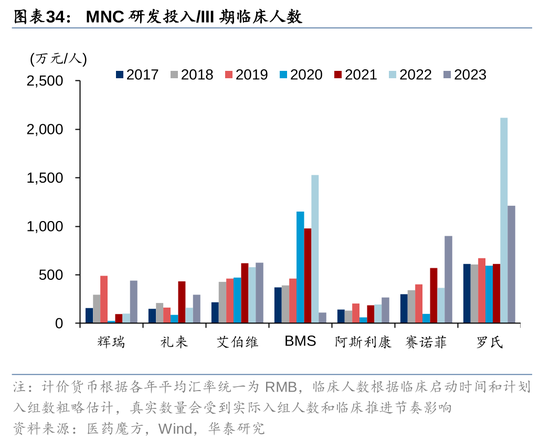

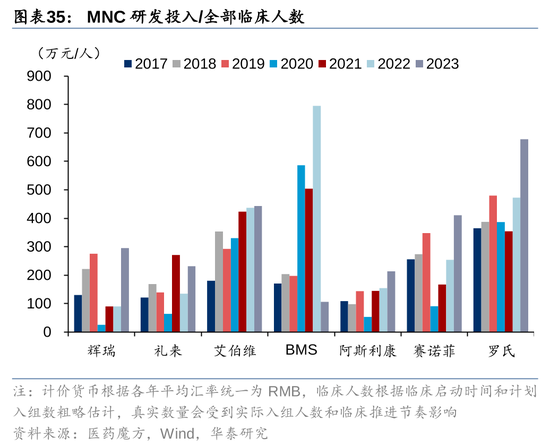

分具体公司来看,2017-2023年MNC研发投入/III期临床人数大多分布在500万元(RMB)附近,研发投入/总临床人数分布在200万元附近,罗氏和BMS相对较高,阿斯利康、辉瑞和礼来较低;国内头部药企研发投入/III期临床人数费用大部分在200万元以内,研发投入/总临床人数则大部分分布在100万元以内,百济神州等相对较高,君实生物等较低。

重点赛道的 FIC/BIC/全球研发进度排序前三的创新药有望受益

基于BD预期,中国创新药产业链有望持续获取新的资金驱动和分享海外商业化权益的机遇,我们关注持有研发进度顺位靠前的ADC、GLP-1R激动剂、TCE、二代IO等FIC/BIC资产的企业:我们认为在“集中式BD”的趋势下,MNC青睐的热点赛道已较为明晰。推荐公司名单,及产业链内相关公司名单,请见研报原文。

风险提示

地缘政治风险:特朗普新任期关税政策的执行范围和力度尚有不确定性,此外类似《生物安全法案》等需求影响因素仍有再现的可能性,可能对中国创新药资产在海外的表现产生影响。

创新药研发失败风险:创新药研发伴随较高风险。若临床研发失败,可能导致药物获批及商业化进展不及预期,且前期投入或无法收回。

美国市场药品政策风险:美国市场对于创新药专利期等政策的执行力度和规则变动可能影响MNC的资产引入节奏以及中国资产在美国的研发和商业化。

新浪声明:此消息系转载自新浪合作媒体,新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:凌辰 上杠杆股票